特集 共有物分割 共有不動産を解決する!

前項(特集 共有物分割 共有不動産とは?)では、

「不動産は分けることが難しいため、共有は揉め事の始まりとなる」ことを学んでいただきました。

共有名義にしないことが一番ですが、なっているのなら早目の解決が大切。

本稿では、その解決方法をお伝えします。

解決方法

共有不動産を解決する方法は、売買・贈与・交換・分割の4パターンに大別できます。

- ①全部売却

-

第三者に不動産を全部売却。売却代金を持分割合で按分します。

不動産と異なり、現金は分けられるため、簡潔な方法です。

ただし、共有者全員の同意が必要です。 - ②共有者間売買(贈与)

-

共有者間で、持分を売買します。

実家など不動産を手放したくない場合は、共有者間で解決することが良いでしょう。

贈与という選択肢もあります。 - ③交換

-

共有者間で、持分を交換することができます。

この方法は、上手く活用できれば、大きなメリットがあります。

ただし、一定の専門知識が必要です。 - ④分割

-

共有不動産を分割します。

土地については分筆を行なうことにより、共有土地を分割することができます。

なお、建物については物理的な分割は困難です。登記上複数に分割して区分所有とすることも可能ですが、相当な困難が伴います。

以下、③交換と④分割について掘り下げます。

等価交換という魔法

固定資産である土地や建物を、同じ種類の資産と交換したときは、譲渡がなかったものとする特例があります。

これを「固定資産の交換の特例」といい、譲渡所得税が繰り延べられます(今回は免除される)。

その要件は以下の6点です。

交換特例の要件

- ① いずれも固定資産であること

- ② 同じ種類(土地と土地、建物と建物など)であること

- ③ 譲渡する資産は1年以上所有したものであること

- ④ 取得する資産は相手が1年以上所有していたものであり、交換のために取得したものでないこと

- ⑤ 取得資産と譲渡資産を同一用途に使うこと

- ⑥ 時価の差額が高い方の資産の20%以内であること

等価交換参照

この特例は、交換する資産は互いに同じ種類の固定資産であることが要件の一つです。(上記要件の②)

つまり、土地と土地、建物と建物は同じ種類。

しかし、土地と建物は種類が違うため、適用できません。

また、税務上の論点となりやすいのが、⑥「時価の差額が20%以内か否か」という点です。

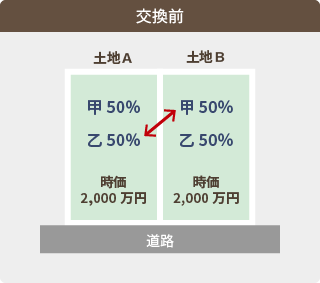

共有地を「交換」によって解消できる場合を例示します。

交換

交換

隣接する共有不動産が土地2筆、各々持分が甲2分の1、乙2分の1とします。

この様な場合に、お互いの持分を「交換」し、完全な所有権とします。

(※場所が離れていても主旨は同様です。)

税務的には、

「甲は持分50%を1,000万円で譲渡し、その代金で新たに土地を購入した。」

と考えます。

従ってB土地に含み益があれば、その含み益に課税されてしまいます。

ただし、「交換特例の要件」を満たせば、含み益があっても譲渡所得税は課税されません。

※注意点…不動産取得税や登録免許税は、売買と同様に課税されます。

特別な売却資金を必要とせず、また節税にも適います。

![]() 重要なことは⑥「時価の差額が20%以内か否か」という点です。

重要なことは⑥「時価の差額が20%以内か否か」という点です。

なお、この土地の等価交換を行なうための専門家は以下です。

- 等価の判定について不動産鑑定士

- 持分の移転について司法書士

- 税の申告について税理士

税務当局への等価の説明根拠として、不動産鑑定評価書がその効果を発揮します。

共有地の分割

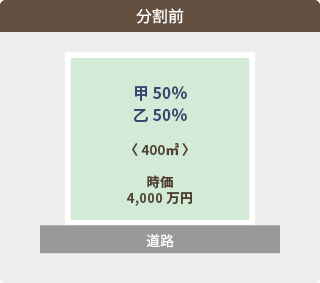

前項では、固定資産の交換の特例を紹介しました。

本項では、共有地を二つに分けて各自の単独所有にする「分割」を紹介します。

共有地を「分割」によって解消できる場合を例示します。

共有地の分割

共有地の分割

共有不動産が土地1筆、持分が甲2分の1、乙2分の1とします。

この様な場合に、土地を2筆に分けて、完全な所有権とします。

この土地の共有土地の分割を行なうための専門家は以下です。

- 等価の判定について不動産鑑定士

- 土地の境界確定測量と分筆について土地家屋調査士

- 持分の移転について司法書士

交換と分割の違い

「分割」も「交換」も結果は似ています。 しかし、税金の取り扱いは大きく異なります。

- 「交換」は「税務的には譲渡ではあるけれども、特例を使うことで課税しない。」という制度。

- 「分割」は、そもそも「譲渡がなかった。」と考えます。

従って、「分割」は、交換と異なり③④1年以上の所有や、⑤直前用途と同じにするというような要件はありません。確定申告も必要ありません。

分割の重要事項と効果

![]() 重要なことは⑥「時価の差額が20%以内か否か」という点です。

重要なことは⑥「時価の差額が20%以内か否か」という点です。

互いの時価がおおむね等しい場合にのみ、税務的に等価交換と考えて課税されません。

特別な売却資金を必要とせず、また節税にも適います。

税務当局への等価の説明根拠として、不動産鑑定評価書がその効果を発揮します。

また、同時に、弊社では土地境界確定測量・分筆も承ります。

共有地の分割~課題と着眼点~

共有物分割においても記載していますが、

不動産が相続等で問題となる理由は①分けにくいこと、②時価の把握が難しいことにあります。

土地を持分割合どおりに分割することは、実際上は思ったほど簡単ではありません。

まず、分筆の手続きは、土地家屋調査士に依頼することになります。

土地家屋調査士は、測量を行って新しい境界線を登記することができます。

ただし、どのような線で分筆すれば良いか、が問題になります。

前項では、単純に間口を2等分する場合で例示しましたが、

土地は、形状・間口と奥行きのバランス・接道状況・方位など、さまざまな要素によって価値が決まります。

従って、単純に面積を2等分しても、価値が2等分になるとは限りません。

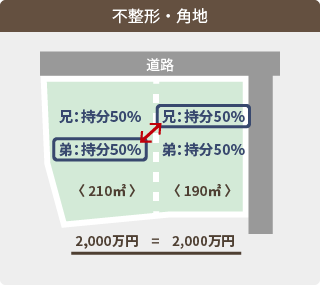

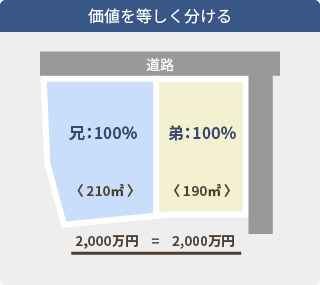

①不整形・角地の場合

不整形な場合、角地の場合は、単純に面積を共有持分で均等分割しても、価値が等しくはなりません。

等価に分ける

等価に分ける

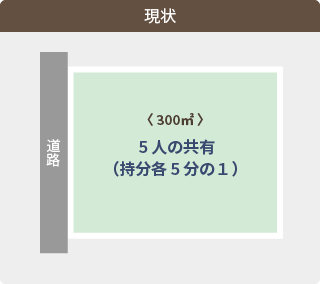

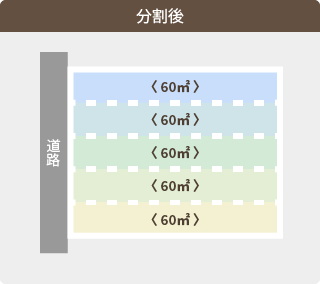

②共有者が複数(例えば5人)いる場合

間口を均等に分割すると、分割後の全ての土地が、間口が狭く、建物が建築できない土地となり、経済的損失が発生してしまい、不適当です。

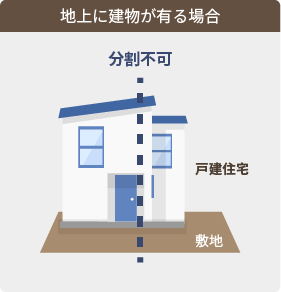

③地上に建物が有る場合

均等分割して、建物の下で分割することは、建物が敷地を利用する権原の問題が発生する等、「等価」であるか?以前に、状況を更に複雑にしてしまって不適当です。

共有地の分割 ~まとめ~

共有関係が生じる主な原因は、相続による親族間の共有が、圧倒的多数です。

そして、相続税の申告・納税においては、財産評価基本通達を基本とします。

しかし、その後の遺産分割における不動産の価格は客観的な「時価」がベースになります。

財産評価基本通達による評価額は、あくまで相続税申告時において、時価とみなされるものであり、遺産分割においては公平・客観的な時価であるとは、必ずしも限りません。

相続税算定をご参照ください。

「交換の特例」を適用できるように「時価」を把握することも大切ですが

それ以上に、「共有者間での公平性や納得」を得るために、「時価」を把握し、適切な分割を行なうことが★★最重要★★となります。

弊社は、不動産鑑定士・土地家屋調査士併設事務所であるため

税務当局への説明根拠としての不動産鑑定評価はもちろんのこと

共有者間での公平性や納得を得られるように、以下のフローにて、共有土地の問題解決に貢献させていただきます。

共有土地の問題解決フロー

| ①当事者の意向のヒアリング | 弊社担当 |

|---|---|

| ②複数の提案図とその評価額の検討表の作成 | |

| ③分割案の決定 | |

| ④土地境界確定測量と分筆登記 | |

| ⑤不動産鑑定評価書の発行 | |

| ⑥共有持分の移転登記 | 司法書士担当(連携・協働) |

| ⑦税務申告 | 税理士担当(連携・協働) |

また、共有地の問題は、既に弁護士・税理士・司法書士の専門家が窓口となっている場合も多々あります。

その際には、連携・協働の上で諸問題の解決に貢献させていただきます。

是非、弊社にご相談ください。